sites fraudulentos que pretendem ter uma conexão com o JFD

Esteja ciente de sites fraudulentos que se apresentam como afiliados e/ou contrapartes do JFD. Para mais informações, consulte a lista de sites que afirmam ter uma conexão com o JFD.

Calendário Semanal: 25 a 29 Janeiro: Reunião FOMC, Dados de empregos no Reino Unido e CPIs da Austrália

Seguindo as decisões dos bancos centrais BCE, BoJ e BoC na semana passada, esta semana o foco passa para o FOMC, que decide sobre a política monetária dos EUA nessa quarta-feira. Acreditamos que o presidente do Fed, Powell, minimizará mais uma vez a ideia de redução do QE (flexibilização quantitativa), com o Comitê ficando pronto para oferecer mais flexibilização, se necessário. Também obtemos vários lançamentos de dados, incluindo os CPIs australianos, o relatório de emprego do Reino Unido, bem como as impressões preliminares do PIB dos EUA e da Alemanha.

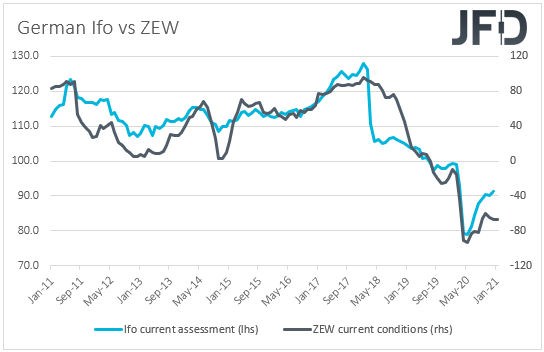

Segunda-feira parece ser um dia muito leve em termos de dados econômicos, com o único lançamento digno de menção sendo a pesquisa Ifo alemã de janeiro. Prevê-se que o índice de avaliação atual tenha caído de 91,3 para 90,6, enquanto as expectativas de um aumentaram de 92,8 para 93,2. Isso provavelmente fará com que o índice de clima de negócios caia ligeiramente, de 92,1 para 91,8. Dito isso, tendo em mente que o índice de condições atuais ZEW para o mês permaneceu quase inalterado, e que o sentimento econômico subiu mais do que o esperado, consideraríamos os riscos em torno dos índices Ifo inclinados para cima.

Apesar das medidas de bloqueio em torno da zona do euro, na quinta-feira, o presidente do BCE, Lagarde, disse que os riscos de queda para as perspectivas econômicas agora são "menos pronunciados", tornando os investidores céticos quanto a novas flexibilizações por parte do BCE, embora o Banco tenha repetido mais uma vez que está pronto ajustar todos os seus instrumentos conforme apropriado. Assim, uma melhoria da pesquisa Ifo pode reduzir ainda mais as especulações sobre mais flexibilização por parte do BCE.

Além da pesquisa Ifo, começa na segunda-feira o Fórum Econômico Mundial. Desta vez, o evento será realizado virtualmente em vez de se reunir na estação de esqui suíça de Davos, como costuma ser o caso. Com a economia global sendo severamente atingida em 2020 pela rápida disseminação do coronavírus, seria interessante ouvir discussões nessa frente.

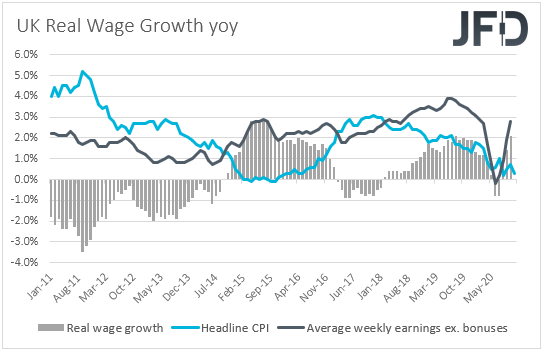

A terça-feira também é um dia leve, com o único conjunto de dados importante sendo o relatório de emprego do Reino Unido para novembro. A taxa de desemprego deve ter subido de 4,9% para 5,1%, enquanto a variação líquida no emprego deve mostrar que a economia perdeu 100 mil empregos nos três meses até novembro, em comparação com uma perda de 144 mil nos três meses até outubro . Os ganhos semanais médios, incluindo e excluindo bônus, deverão ter acelerado para + 2,9% yoy e + 3,1% yoy de 2,7% e 2,8%, respectivamente.

Na semana passada, tanto o título como o principal CPIs do Reino Unido aumentaram mais do que o esperado, mas ainda permaneceram bem abaixo da meta do BoE de 2%. Assim, combinado com isso, uma taxa de desemprego em alta provavelmente manterá a perspectiva de o BoE aumentar o ritmo de suas compras de QE na mesa. No entanto, como observamos na semana passada, isso é algo que o Banco já observou que está pronto para fazer. Portanto, não será uma grande surpresa se isso acontecer. No geral, com a saga Brexit agora em segundo plano e o governador do BoE minimizando a perspectiva de taxas de juros negativas, a libra tem potencial para apresentar um desempenho relativamente bom, pelo menos em relação a portos seguros, como o dólar e o iene, que nós esperamos permanecer abaixo do interesse de venda devido a um sentimento geral do mercado apoiado. Entendemos que as negociações entre a UE e o Reino Unido estão longe de terminar, pois ainda existe a questão do acesso do Reino Unido ao mundo financeiro da UE. No entanto, começaremos a nos preocupar de novo assim que as manchetes dessa frente começarem a entrar em cena.

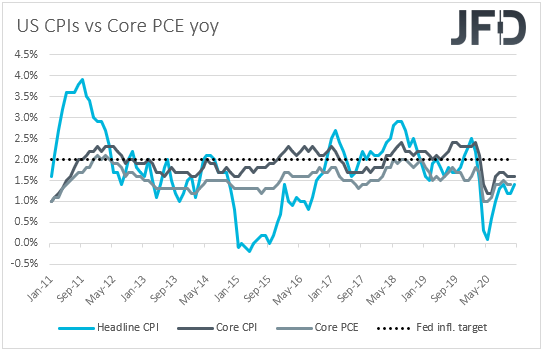

Na quarta-feira, o principal evento pode ser a decisão de política monetária do FOMC. De acordo com a ata, na última reunião, alguns membros notaram que poderiam considerar ajustes adicionais em suas compras de QE, como aumentar o ritmo das compras ou ponderá-las em prazos mais longos, enquanto outros disseram que uma vez que o progresso em seus objetivos fosse alcançado , uma redução gradual poderia começar. No entanto, vários funcionários, incluindo o presidente do Fed Powell, rejeitaram a ideia de reduzir o número em breve. Embora as especulações nessa frente possam ter sido reavivadas depois que o presidente dos EUA Joe Biden revelou um pacote de gastos de US $ 1,9 trilhão, com a inflação ficando abaixo do objetivo do Fed de 2%, acreditamos que Jerome Powell se manterá firme e minimizará mais uma vez a ideia de reduzindo o QE, e vemos o caso para o Comitê manter a porta aberta para mais flexibilização, se considerado necessário.

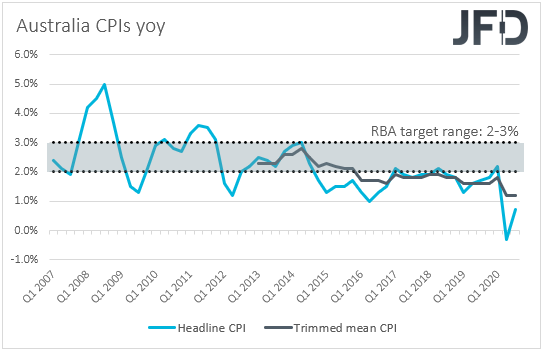

Quanto aos dados de quarta-feira, durante a manhã asiática, temos os CPIs da Austrália para o quarto trimestre. Espera-se que as taxas de manchete e média aparada tenham se mantido estáveis em + 0,7% e 1,2%, respectivamente. Embora ambas as taxas estejam bem abaixo do limite inferior do intervalo da meta do RBA de 2-3%, é improvável que a inflação inalterada aumente a especulação para uma flexibilização adicional por parte deste Banco. Afinal, em sua última reunião, observou que a recuperação econômica australiana está em andamento e que os dados recentes têm sido melhores do que o esperado. Para que os funcionários sejam tentados a aumentar seus esforços estimulantes, acreditamos que uma decepção pode ser necessária.

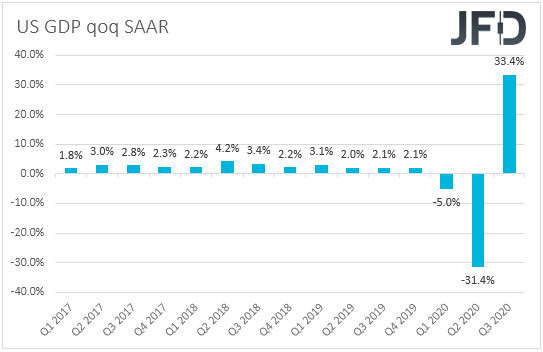

Na quinta-feira, temos os dados preliminares da inflação alemã para janeiro e a primeira estimativa do PIB dos EUA para o quarto trimestre. Espera-se que as taxas de IPC e IHPC da Alemanha tenham se recuperado para + 0,7% per annum e + 0,5% per annum de -0,3% e -0,7% respectivamente. Isso poderia aumentar a especulação de que a inflação global da zona do euro também pode sair do território negativo. Quanto ao PIB dos EUA, após a queda do SAAR de 31,4% no trimestre, no segundo trimestre, ele se recuperou de 33,4% no terceiro trimestre, e agora deve se normalizar em torno de 4,0% no último trimestre de 2020. As vendas de casas novas nos EUA em dezembro também estão saindo e a previsão aponta para uma recuperação de 1,5% no comparativo mensal, após uma queda de 11,0% em novembro.

Finalmente, na sexta-feira, durante a manhã asiática, temos o dump usual de dados do fim do mês do Japão. A taxa de desemprego deve ter subido para 3,0% de 2,9%, enquanto a relação empregos / aplicações deverá ter se mantido estável em 1,06. O núcleo do CPI de Tóquio deve ter aumentado de -0,9% para -0,6% no comparativo anual, enquanto nenhuma previsão está disponível para a impressão do título. A produção industrial preliminar do Japão para dezembro deve ter caído 1,5% no comparativo mensal, após cair 0,5% em novembro. O resumo das opiniões da reunião de política monetária do BoJ da semana passada também está saindo.

Durante a manhã europeia, o PIB preliminar da Alemanha para o quarto trimestre está saindo e, embora nenhuma previsão esteja disponível para a taxa trimestral, o ano anual deve ter subido um pouco, de -3,9% para -3,4%. De qualquer forma, tendo em vista que já temos a pesquisa ZEW de janeiro, bem como os PMIs preliminares do mês, duvidamos que os dados de PIB dos últimos três meses de 2020 sejam um grande impulsionador do mercado. Dado que os investidores já têm uma ideia de como a economia alemã entrou no novo ano, eles podem tratar os dados do PIB como desatualizados e talvez prestem mais atenção à pesquisa Ifo, que sairá na segunda-feira.

No final do dia, obtemos o PIB mensal do Canadá para novembro, enquanto dos EUA, temos a renda pessoal, gastos pessoais, o índice PCE central, tudo para dezembro, e o índice preliminar de sentimento do consumidor da UM para janeiro. Espera-se que a economia canadense tenha crescido 0,4% no comparativo mensal, o mesmo ritmo de outubro, enquanto nos EUA, o índice PCE central deverá ter caído para + 1,3% no comparativo anual de + 1,4%. A renda pessoal deverá ter se recuperado 0,1% em relação ao mês anterior, de -1,1%, enquanto os gastos pessoais deverão ter caído 0,4% em relação ao mês anterior, o mesmo ritmo de novembro. Quanto ao índice preliminar de sentimento do consumidor da UM, espera-se que tenha se mantido estável em 79,2.

Anotação: Artigo traduzido do original em inglês

Aviso de Risco:

O conteúdo que produzimos não constitui consultoria ou recomendação de investimento, não deve ser considerado como tal e não constitui de forma alguma um convite para adquirir qualquer instrumento ou produto financeiro. O grupo de empresas do JFD, suas afiliadas, agentes, diretores, executivos ou funcionários não são responsáveis por quaisquer danos que possam ser causados por comentários ou declarações individuais de analistas do JFD e não assumem nenhuma responsabilidade com relação à integridade e correção do conteúdo apresentado . O investidor é o único responsável pelo risco de suas decisões de investimento. Portanto, você deve procurar, se considerar necessário, aconselhamento profissional independente e relevante. As análises e comentários apresentados não incluem nenhuma consideração de seus objetivos de investimento pessoal, circunstâncias ou necessidades financeiras. Existem diferenças acentuadas entre os resultados hipotéticos de desempenho e os resultados reais subsequentemente alcançados por qualquer estratégia de negociação específica e/ou produto de investimento. O conteúdo não foi preparado de acordo com os requisitos legais para análises financeiras e, portanto, deve ser visto pelo leitor como informações de marketing. O JFD proíbe a duplicação ou publicação sem aprovação explícita.

Os CFDs são instrumentos complexos e apresentam um alto risco de perder dinheiro rapidamente devido à alavancagem. 72.57% das contas de investidores retail perdem dinheiro ao negociar CFDs com esse provedor. Você deve considerar se pode correr o alto risco de perder seu dinheiro. O desempenho passado não é indicativo para resultados futuros. Seu capital está em risco. Por favor, leia a divulgação completa do risco.

Copyright 2021 JFD Group Ltd.

Marcus Klebe

Marcus Klebe

JFD Research

JFD Research