sites fraudulentos que pretendem ter uma conexão com o JFD

Esteja ciente de sites fraudulentos que se apresentam como afiliados e/ou contrapartes do JFD. Para mais informações, consulte a lista de sites que afirmam ter uma conexão com o JFD.

Ativos de renda variável sobem após as declarações de Kaplan do Fed e o foco do dia no CPI do UK

O sentimento do mercado melhorou drasticamente durante a sessão asiática de hoje, após comentários do presidente do Fed de Dallas, Robert Kaplan, que disse não esperar que as taxas de juros subam até o próximo ano. No mundo FX, a libra foi um dos principais ganhadores entre as moedas do G10, com seus comerciantes talvez fixando seus olhos nos números de inflação do Reino Unido de amanhã.

Os comentários noturnos de Kaplan transformam o sentimento do mercado

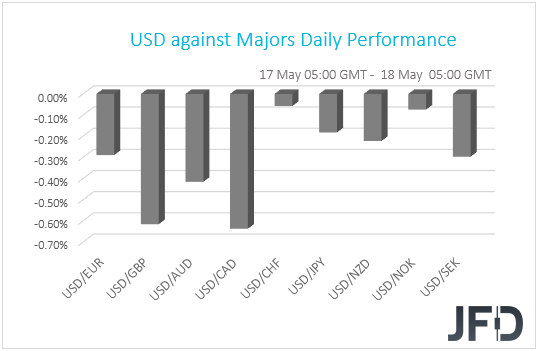

O dólar americano caiu em relação a todas as outras moedas do G10 no início da manhã europeia de terça-feira. Ele teve um desempenho inferior ao de CAD, GBP e AUD, enquanto perdeu o mínimo contra CHF e NOK.

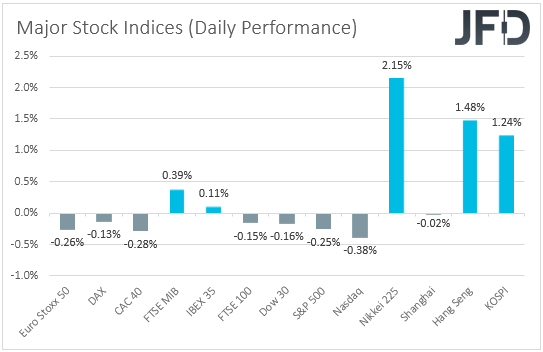

O enfraquecimento do dólar americano e o fortalecimento do Loonie e do Aussie vinculados às commodities sugerem que os mercados negociaram ontem e hoje na Ásia sem risco. No entanto, olhando para o desempenho no mundo das ações, vemos que os índices da UE foram mistos, enquanto os três principais índices de Wall Street terminaram em baixa, com o Nasdaq perdendo a maior parte do terreno. O sentimento do mercado melhorou apenas durante a sessão asiática de hoje.

Ontem, os investidores permaneceram relutantes em aumentar sua exposição ao risco, talvez porque a pesquisa de manufatura do Empire State mostrou que os preços pagos subiram para um recorde, com o respectivo índice atingindo 83,5, o maior desde que a série de dados começou em 2001. Seguindo o maior da semana passada. aumento do que o esperado no principal e no núcleo dos CPIs dos EUA para abril, isso pode ter adicionado à especulação de que o Fed pode de fato precisar considerar a retirada de algum suporte de política em breve. No entanto, da noite para o dia, o presidente do Fed de Dallas, Robert Kaplan, disse que não espera que as taxas de juros subam até o ano que vem, garantindo aos mercados que ele e seus colegas não vão apertar mais cedo. Com isso em mente, hoje, os investidores podem prestar atenção extra aos comentários do presidente do Fed de Atlanta, Raphael Bostic. Logo depois que os IPCs surpreenderam positivamente na semana passada, Bostic pareceu um pouco cético, observando que é muito cedo para julgar se a tendência da inflação é preocupante, evitando dizer com segurança que o aumento se deve a fatores transitórios. Assim, resta saber se ele reiterará essa visão ou se também parecerá tranquilizador de que ainda não é o momento de começar a discutir a normalização das políticas.

Levando tudo isso em consideração, continuamos firmes no sentido de que o próximo destino dos mercados financeiros provavelmente dependerá do que outros funcionários do Fed terão a dizer no futuro. Se mais deles parecerem um pouco céticos após os dados de inflação da semana passada, o mercado de ações provavelmente recuará novamente, enquanto o dólar americano pode se recuperar. Por outro lado, se o consenso entre eles ainda é de que a alta da inflação se provará temporária e que ainda é muito cedo para começar a discutir a retirada do apoio da política, o apetite pelo risco deve melhorar. As ações e outros ativos vinculados ao risco provavelmente ficarão mais ao norte, enquanto o dólar americano e outros portos-seguros provavelmente ficarão sob renovados juros de venda.

Durante a noite, também recebemos as atas da última reunião de política do RBA, com o relatório confirmando as preocupações dos funcionários sobre a inflação. De acordo com a ata, as autoridades acreditam que os salários precisariam se expandir “de forma sustentável acima de 3%” para gerar inflação. Com o crescimento dos salários atualmente em apenas + 1,4% ano a ano, e espera-se que permaneça lá esta noite, quando os dados do primeiro trimestre forem divulgados, isso ressalta por quanto tempo as taxas de juros podem permanecer perto de zero e que as chances de mais compras de títulos em julho reunião são muito altos.

USD/CHF – Análise Técnica

O par USD/CHF continua a ser negociado abaixo de uma linha de resistência inferior de curto prazo obtida a partir da alta de 1º de abril. No entanto, o par permanece acima de sua área de suporte entre os níveis 0,8985 e 0,9002, marcados pelos mínimos de 10 e 17 de maio. Para mirar mais baixo, precisaríamos ver uma quebra abaixo desse suporte. Até então, adotaremos uma abordagem cautelosa de baixa.

Uma queda abaixo da barreira de 0,8985 confirmaria um mínimo mais baixo futuro, potencialmente abrindo o caminho para um movimento mais ao sul. USD/CHF poderia então flutuar para os níveis de 0,8948 e 0,8933, marcados pelas baixas de 19 e 23 de fevereiro, respectivamente, onde o par pode estagnar um pouco. Dito isso, se os vendedores ainda estiverem no controle, eles podem levar a taxa ainda mais para baixo, possivelmente visando o nível 0,8871, marcado pelo ponto mais baixo de fevereiro.

Por outro lado, se a linha inferior mencionada for quebrada e a taxa ultrapassar a barreira de 0,9051, marcada por uma alta oscilação intradiária em 14 de maio, isso pode assustar os ursos do campo por um tempo, permitindo que mais touros corram. USD/CHF pode então viajar para o obstáculo de 0,9094, ou para o obstáculo de 0,9121, marcado pela baixa oscilação interna de 5 de maio. Caso as compras não parem por aí, a próxima meta possível pode ser em 0,9164, marcado pelo ponto mais alto de maio.

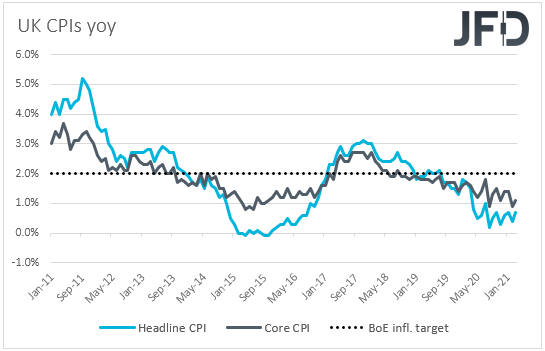

Traders de GBP aguardam dados de inflação de amanhã

A libra esterlina foi o segundo vencedor na fila entre os G10s, com seus comerciantes agora fixando seus olhos nos dados de CPI de amanhã, que serão divulgados durante o início da manhã europeia. A previsão é que a taxa principal tenha dobrado, para + 1,4% per annum de + 0,7%, enquanto a taxa básica deverá ter subido para + 1,2% per annum de + 1,1%.

Na reunião anterior, o BoE decidiu reduzir o ritmo de compra de títulos, embora tenha acrescentado que a política monetária permanece acomodatícia. Apesar de as autoridades observarem que qualquer aumento na inflação provavelmente será temporário, combinado com os dados melhores do que o esperado do PIB, IP e MP da semana passada, isso pode adicionar mais crédito à decisão do Banco e pode ajudar a libra a ganhar ainda mais, especialmente na sexta-feira as vendas no varejo de abril também estão no lado decente.

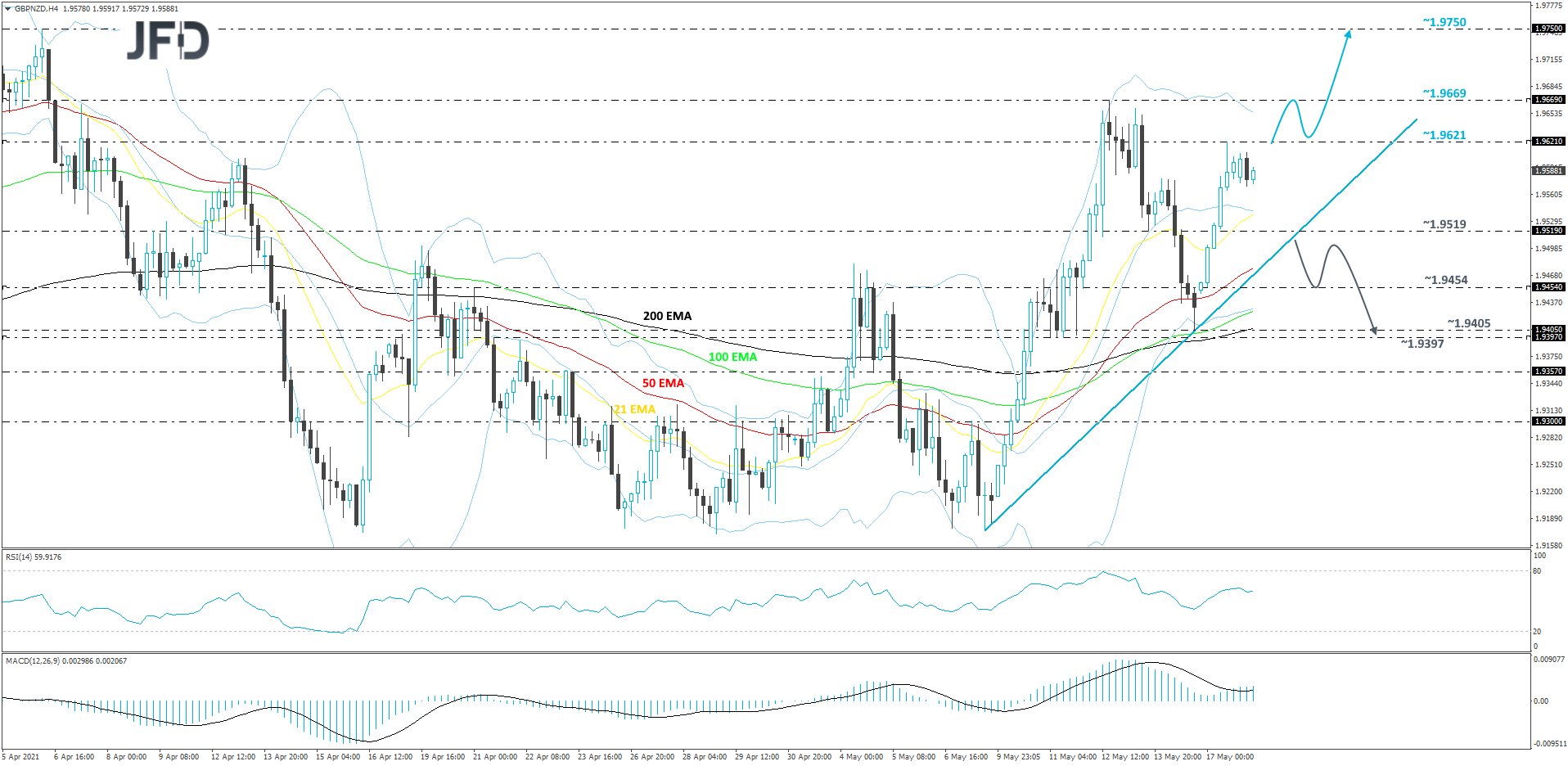

GBP/NZD –

Após a reversão de sexta-feira, o par de forex GBP/NZD subiu novamente e a taxa está agora sendo negociada acima de uma linha de suporte provisória de curto prazo obtida a partir da baixa de 7 de maio. Parece que o par está a caminho de atingir o atual ponto mais alto de maio, 1,9669. Mas antes que pudesse fazer isso, GBP/NZD teria que superar a alta de ontem primeiro. Por enquanto, vamos adotar uma abordagem um tanto positiva.

Se, eventualmente, a taxa subir acima da barreira de 1,9621, isso pode atrair alguns compradores extras para o jogo. O par pode, então, flutuar para a alta atual de maio, em 1,9669, onde um hold-up temporário pode ocorrer. No entanto, se os touros ainda estiverem se sentindo confortáveis, eles podem empurrar o GBP/NZD mais para o norte, potencialmente abrindo caminho para o nível 1,9750, marcado pelo ponto mais alto de abril.

Alternativamente, se a linha de suporte superior mencionada quebrar, isso pode resultar em uma mudança na direção da tendência de curto prazo, possivelmente levando a áreas mais baixas. O GBP/NZD pode cair para o obstáculo 1.9454, uma quebra do qual pode abrir o caminho para a próxima área de suporte potencial entre os níveis 1.9397 e 1.9405, marcados pelos mínimos de 11 e 14 de maio, respectivamente.

Outros eventos de hoje

Durante a sessão europeia, temos a segunda estimativa do PIB da zona do euro para o primeiro trimestre, que deve confirmar a impressão inicial de -0,6% no trimestre, bem como a mudança de emprego do bloco para o trimestre, para a qual nenhuma previsão está disponível atualmente.

No final do dia, dos EUA, temos as licenças de construção e início de moradia, ambos para abril. Espera-se que os alvarás de construção aumentem um pouco, mas a previsão é que a construção de casas tenha diminuído ligeiramente.

Quanto aos palestrantes, além do presidente do Fed de Atlanta, Raphael Bostic, também ouviremos o presidente do SNB, Thomas Jordan.

Anotação: Artigo traduzido do original em inglês

Aviso de Risco:

O conteúdo que produzimos não constitui consultoria ou recomendação de investimento, não deve ser considerado como tal e não constitui de forma alguma um convite para adquirir qualquer instrumento ou produto financeiro. O grupo de empresas do JFD, suas afiliadas, agentes, diretores, executivos ou funcionários não são responsáveis por quaisquer danos que possam ser causados por comentários ou declarações individuais de analistas do JFD e não assumem nenhuma responsabilidade com relação à integridade e correção do conteúdo apresentado . O investidor é o único responsável pelo risco de suas decisões de investimento. Portanto, você deve procurar, se considerar necessário, aconselhamento profissional independente e relevante. As análises e comentários apresentados não incluem nenhuma consideração de seus objetivos de investimento pessoal, circunstâncias ou necessidades financeiras. Existem diferenças acentuadas entre os resultados hipotéticos de desempenho e os resultados reais subsequentemente alcançados por qualquer estratégia de negociação específica e/ou produto de investimento. O conteúdo não foi preparado de acordo com os requisitos legais para análises financeiras e, portanto, deve ser visto pelo leitor como informações de marketing. O JFD proíbe a duplicação ou publicação sem aprovação explícita.

Copyright 2021 JFD Group Ltd.

Marcus Klebe

Marcus Klebe

JFD Research

JFD Research