Hemos observado sitios web fraudulentos que aparentan tener una conexión con JFD

Tenga en cuenta los sitios web fraudulentos que se hacen pasar por afiliados y / o contrapartes de JFD. Para obtener más información, consulte la lista de sitios web que afirman tener una conexión con JFD.

El sentimiento mejora, pero los problemas fundamentales se mantienen sin cambios

La mayoría de los índices bursátiles mundiales cotizaron en verde ayer y hoy en Asia, a pesar de que el IPC de EE.UU. se aceleró inesperadamente. Dicho esto, con los participantes del mercado exponiendo sus expectativas con respecto a un aumento de las tipos de la Fed, seguimos siendo reacios a concluir que estamos nuevamente en modo de tendencia alcista. Creemos que el trasfondo fundamental de los mercados aún no ha cambiado, algo que podría hacer que cualquier recuperación adicional dure poco tiempo.

Las acciones se recuperan a pesar de que EE.UU. aceleró y reforzó una reducción gradual de la Fed en noviembre

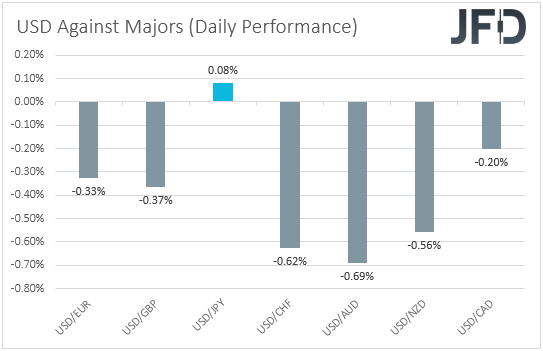

El dólar estadounidense cotizó a la baja frente a todas las demás divisas principales, excepto una, el miércoles y durante la sesión asiática de hoy. Obtuvo algunas ganancias solo frente al JPY, mientras que tuvo un rendimiento más bajo frente al AUD, CHF y NZD en ese orden.

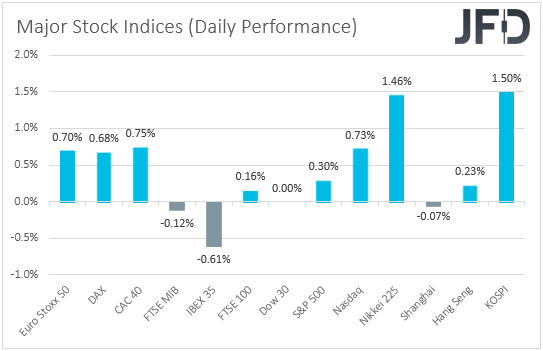

El fortalecimiento del dólar australiano y el kiwi vinculados al riesgo, y el debilitamiento del dólar y el yen sugieren que las operaciones se volvieron riesgosas ayer y hoy en Asia. La única reacción que no encaja en la ecuación es el fortalecimiento del franco suizo. Si observamos el rendimiento en el mundo de la renta variable, vemos que, de hecho, la mayoría de los principales índices de la UE cotizaron en verde, con un relativo optimismo también en la sesión de EE. UU. Las únicas excepciones fueron el FTSE MIB de Italia y el IBEX 35 de España, que cayeron, así como el Dow Jones de Wall Street, que terminó prácticamente sin cambios. El apetito de los inversores también se mantuvo apoyado durante la sesión asiática de hoy.

Las acciones europeas subieron quizás debido a que la empresa de tecnología más valiosa del bloque, SAP, elevó su perspectiva para todo el año por tercera vez, y a que el fabricante francés de artículos de lujo LVMH reveló que las ventas en su división de moda y artículos de cuero aumentaron fuertemente durante el tercer trimestre. Lo que también pudo haber ayudado a la moral de los inversores puede haber sido los datos comerciales de China, con exportaciones sorprendentemente acelerando en septiembre. Wall Street y los mercados asiáticos también se mantuvieron algo apoyados, a pesar de que los datos del IPC de EE. UU. revelaron que la inflación general subió inesperadamente, e incluso después de que las actas de la última reunión del FOMC revelaron que las autoridades continuaron juzgando que los riesgos en torno a las proyecciones de inflación se inclinaron hacia lo positivo.

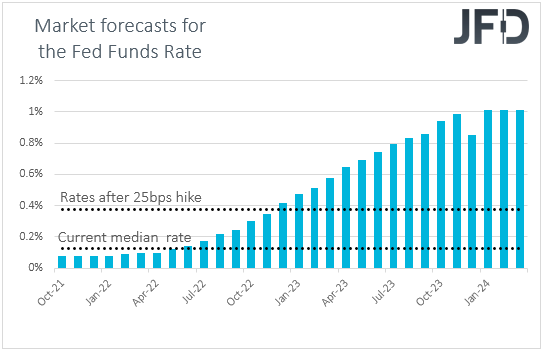

En nuestra opinión, la acción del mercado de ayer puede haber sido otra actividad de cobertura de cortos, o en ausencia de nuevos titulares negativos, los inversores pueden haber confiado en agregar más acciones a sus carteras. Sin embargo, somos reacios a concluir que la desventaja ha terminado y que estamos nuevamente en modo de tendencia alcista. Después de todo, la perspectiva fundamental aún no ha cambiado. Los precios del petróleo, a pesar de detener su repunte, siguen elevados, lo que significa que la inflación aún podría acelerarse más, lo que resultaría en un ajuste más rápido por parte de los bancos centrales. De hecho, tras los IPC estadounidenses de ayer y las actas de la Fed, los participantes del mercado expresaron incluso sus expectativas de cuándo el Comité podría presionar el botón de alza por primera vez desde el brote de la pandemia. Según los futuros de los fondos de la Fed, un aumento de la tasa de 25 puntos básicos ahora tiene un precio casi total para noviembre de 2022.

Hoy, obtenemos el PPIs de EE. UU. de septiembre, y se espera que tanto las tasas interanuales principales como las subyacentes hayan aumentado aún más, algo que podría intensificar las preocupaciones sobre una mayor aceleración de los precios al consumidor en los próximos meses. Es por eso que creemos que cualquier recuperación adicional en los mercados de valores podría ser de corta duración y podría ser posible otro revés. En cuanto al dólar estadounidense, esperamos que repunte pronto y reanude su tendencia alcista imperante.

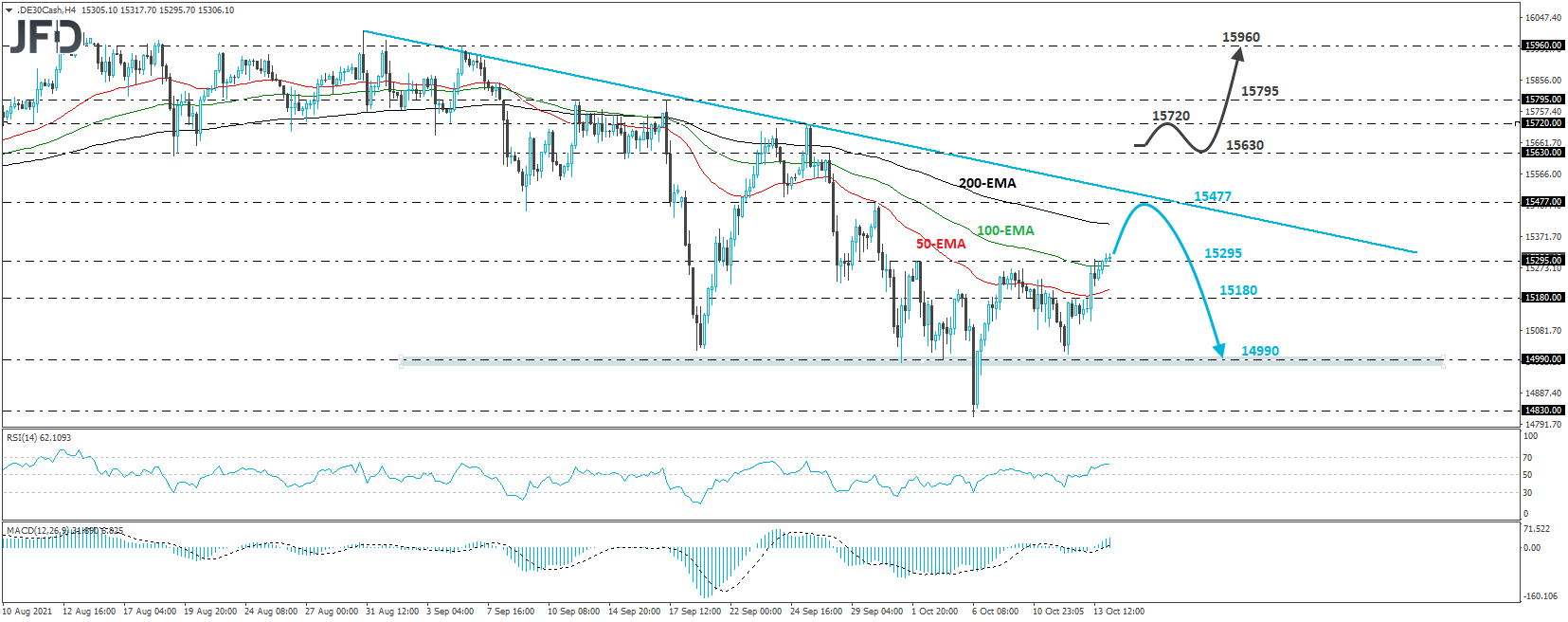

DAX – Perspectiva técnica

El índice alemán DAX cotizó al alza ayer, y hoy, durante la mañana asiática, logró romper por encima del máximo del 3 de octubre, en 15295. Esto sugiere que puede estar en proceso una recuperación adicional, pero mientras el índice se mantenga por debajo de la línea a la baja tomada desde el máximo del 31 de agosto, esperaríamos que se mantenga de corta duración.

Si los bajistas toman el control desde cerca de esa línea a la baja, o la barrera de 15477, marcada por el máximo del 30 de septiembre, podríamos ver una caída por debajo de 15295. Esto podría apuntar inicialmente al máximo interno del 12 de octubre, en 15180, la ruptura. de los cuales podría ver margen para descensos hacia la zona de 14990. Con la excepción del 6 de octubre, ese territorio ha estado actuando como un soporte decente desde el 20 de septiembre.

Para comenzar a examinar si la perspectiva se ha vuelto positiva, nos gustaría ver que la recuperación se extienda por encima de 15630, el máximo del 28 de septiembre. El índice ya estará por encima de la línea de resistencia a la baja antes mencionada y puede apuntar al máximo del 27 de septiembre, en 15720, o al máximo del 17 de septiembre, en 15795. Si ninguno de los obstáculos es capaz de detener a los alcistas, entonces podríamos ver avances hacia el 15960 área, definida como una resistencia por el máximo del 6 de septiembre.

EUR/USD – Perspectiva técnica

EUR / USD también avanzó hacia el norte ayer, rompiendo por encima de la línea de resistencia a la baja tomada desde el máximo del 14 de septiembre, así como por encima de la zona de 1,1587, marcada por los máximos del 8 y 11 de octubre. Sin embargo, el par se mantiene por debajo de otra línea a la baja, trazada desde el máximo del 3 de septiembre, lo que sugiere que cualquier recuperación adicional puede permanecer limitada.

Creemos que los bajistas pueden volver a la acción desde cerca del cruce de esa línea y la barrera de 1,1640, marcada por el máximo del 4 de octubre. Esto podría resultar en un retroceso cerca de la zona de 1,1587, cuya ruptura puede abrir el camino hacia la zona de 1,1524, definida por el mínimo del 12 de octubre.

En nuestra opinión, los alcistas pueden obtener el control total tras una ruptura por encima del territorio de 1,1690, marcado por el máximo del 29 de septiembre. Esto puede cimentar la ruptura por encima de la línea bajista tomada desde el máximo del 3 de septiembre y podría permitir avances hacia el nivel de 1,1749, definido por el máximo del 17 de septiembre. Otra ruptura, por encima de 1,1749, podría llevar extensiones hacia el máximo del 15 de septiembre, en 1,1837.

En cuanto al resto de eventos de hoy

Durante la sesión asiática de hoy, obtuvimos el informe de empleo de Australia de septiembre. La economía perdió más puestos de trabajo de lo previsto, mientras que la tasa de desempleo se redujo, pero debido a que más personas se desanimaron para solicitar beneficios por desempleo. Esto puede haber sido una verificación de la realidad para aquellos que recientemente comenzaron a apostar que el RBA podría subir las tasas a fines del próximo año, a pesar de que el propio Banco sigue afirmando que tal movimiento es poco probable antes de 2024. El australiano retrocedió en el momento de la lanzamiento y, sin embargo, siguió siendo el principal ganador entre las principales monedas.

Más adelante en el día, al mismo tiempo que los PPIs de EE. UU., obtenemos las solicitudes iniciales de desempleo de la nación para la semana pasada, con expectativas que apuntan a una pequeña disminución. También se publicará el informe de la EIA sobre los inventarios de petróleo crudo de la semana pasada y el pronóstico sugiere una acumulación de inventario de 0,702 millones de barriles, después de un aumento de 2,346 millones la semana anterior.

En cuanto a los oradores, tenemos cinco en la agenda de hoy y esos son: el miembro de la Junta Ejecutiva del BCE, Frank Elderson, la miembro del MPC del BoE, Silvana Tenreyro, el presidente de la Fed de Atlanta, Raphael Bostic, el presidente de la Fed de Richmond, Thomas Barkin, y el presidente de la Fed de Nueva York, John Williams.

Aviso de Riesgos:

El contenido que producimos no constituye asesoramiento de inversión o recomendación de inversión (no debe considerarse como tal) y de ninguna manera constituye una invitación para adquirir ningún instrumento o producto financiero. El Grupo de Compañías de JFD, sus afiliados, agentes, directores, funcionarios o empleados no son responsables de ningún daño que pueda ser causado por comentarios o declaraciones individuales de analistas de JFD y no asume ninguna responsabilidad con respecto a la integridad y corrección del contenido presentado. El inversor es el único responsable del riesgo de sus decisiones de inversión. En consecuencia, debe buscar, si lo considera apropiado, asesoramiento profesional independiente relevante sobre la inversión considerada. Los análisis y comentarios presentados no incluyen ninguna consideración de sus objetivos personales de inversión, circunstancias financieras o necesidades. El contenido no se ha preparado de acuerdo con los requisitos legales para los análisis financieros y, por lo tanto, el lector debe verlo como información de marketing. JFD prohíbe la duplicación o publicación sin aprobación explícita.

Los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 73,90% de las cuentas de inversores minoristas pierden dinero cuando negocian CFD con la Compañía. Debe considerar si comprende cómo funcionan los CFD y si puede permitirse correr el alto riesgo de perder su dinero. Lea la Divulgación completa de riesgos.

Copyright 2021 JFD Group Ltd.

Marcus Klebe

Marcus Klebe

JFD Research

JFD Research